Você empresário que está comprando material de uso e consumo ou imobilizado de outro estado, atenção ao Difal, cobrança do Diferencial de Alíquotas do ICMS. Você pode achar que está comprando por um ótimo preço e ser surpreendido com a diferença de alíquotas interestaduais, que neste caso deverá ser paga por quem está comprando o produto.

Sim! E o que você acreditou ser “um bom negócio”, pode se tornar mais caro do que se você tivesse buscado um fornecedor dentro do seu estado.

Entenda

Para ocorrer o Difal destinado a empresa tem 3 condições:

– destinatário ser contribuinte do ICMS,

– operação interestadual;

– produto ser destinado a uso/consumo/imobilizado.

Contribuinte do ICMS que comprar mercadoria de outro estado terá a obrigatoriedade de pagar o Difal, quando a finalidade da compra for para uso e consumo. Ou seja, o produto comprado for para uso no administrativo, por exemplo. Ou ainda, se for um bem imobilizável, em outras palavras aquele bem tangível, palpável, que é utilizado para a produção de bens e/ou serviços, aluguel de terceiros ou para fins administrativos da própria entidade. Atenção: empresa estando no Simples Nacional ou não.

Exemplo: padaria comprou uma máquina para fatiar os laticínios. Esta máquina é do ativo imobilizado.

A máquina não será revendida, logo o estado em que você está localizado não terá arrecadação de ICMS. Por isto, o recolhimento do diferencial de alíquota.

Quando pagar o Difal?

Não é contribuinte: antecipado, a cada emissão de nota fiscal, antes do envio da mercadoria.

Sou contribuinte: pode ser mensalmente, quando a empresa conta com inscrição estadual também no estado de destino e faz a substituição tributária de ICMS.

Quais são as alíquotas que compõem o cálculo?

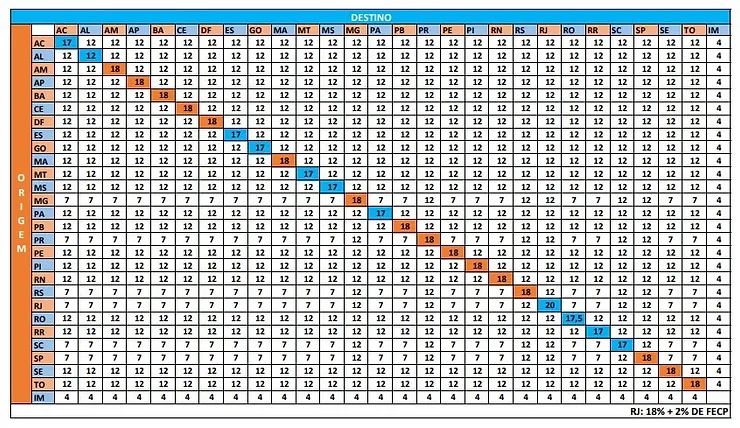

Para o cálculo do Difal, iremos utilizar a tabela abaixo:

A interpretação ocorrerá da seguinte forma:

Alíquota interestadual: Localizar o estado de origem e após localizar o estado de destino. O cruzamento entre os estados indicará a alíquota interestadual.

Exemplo: Do estado de São Paulo (SP) para Rio de Janeiro, a alíquota é 12%.

Alíquota Interna: Localizar o mesmo estado para origem e destino. O cruzamento indicará a alíquota interna.

Exemplo: A alíquota interna do estado de São Paulo é 18%.

Como calcular o Difal?

Temos duas formas de realizar o cálculo do Difal, pelo que chamamos de “Cálculo por dentro” e “Cálculo por fora”.

A aplicação de um ou do outro dependerá do regulamento do ICMS previsto em cada estado.

“Por fora”

Vamos a um exemplo prático. Um supermercado pode comprar mercadoria para revender ou para o próprio consumo interno. Neste caso, para que haja Difal, estamos considerando material de uso e consumo, um material de limpeza para limpar a loja.

Primeiro passo é observar a alíquota interna do produto. O supermercado está localizado no Rio de Janeiro, a alíquota do ICMS é 18%.

Recebeu do fornecedor ICMS a 12%.

18% – 12% = 6%, logo este será o diferencial de alíquota pago para o Estado de destino.

1. Valor da operação R$ 1000,00

2. ICMS destacado (Aliq. 12%) R$ 120,00

3. ICMS destino R$ 1000,00 x 18%

4. ICMS Difal R$ 180,00 – 120,00

= 60,00

“Por dentro”

Já no Estado de Goiás, o cálculo do Difal é o “Por dentro”, ou seja, na base de cálculo será incluso o valor do imposto.

Vejamos um exemplo:

1. Valor da operação R$ 1000,00

2. ICMS destacado (Aliq. 12%) R$ 120,00

3. Exclusão do ICMS da Base de cálculo,

com imposto destacado R$ 1000,00 – R$ 120,00

5. Valor da operação s/ o ICMS R$ 880,00

6. Base de cálculo do

do Difal (por dentro) R$ 880,00/17%

R$ 880,00/ 0,83

= R$ 1.060,25 *

7. Cálculo do ICMS Difal R$ 1.060,25 x 17%

= R$ 180,24

8. ICMS Difal R$ 180,24 – R$ 120,00

= R$ 60,24

*Por o ICMS ser um imposto por dentro, para isto precisa excluir o valor do imposto.

O FCP faz parte da Base de cálculo do Difal?

Em alguns estados sim, se faz necessário observar a legislação estadual do destino. Para os casos em que há a incidência do Fundo de Combate à Pobreza, o valor arrecadado é destinado à campanha para melhorias nas condições de vida, saúde e educação de crianças e adolescentes.

O percentual na maioria dos estados é de 2%, no entanto, no Rio de Janeiro alguns produtos pode ter o percentual de 2% a 5%.

Apesar da consultoria do seu contador, é importante conhecer as alíquotas para que o empresário leve em consideração na hora de escolher seu fornecedor.

E por fim fique atento para que o fisco estadual não identifique alguma inconsistência, facilmente apontada pelo cruzamento de dados enviados obrigatoriamente pelas obrigações acessórias, como:

– compra sem escrituração do bem.

– bem no imobilizado, mas sem constar o pagamento do Difal.

Então, ficou difícil? A gente facilita. Sempre que comprar de outro estado nestas condições entre em contato com a gente e nos envie por e-mail a nota fiscal assim que houver a compra.

Caso tenha ficado qualquer dúvida entre em contato.